KATA bevallás 2019

KATA 2019 adóbevallás. Minden kisadózó vállalkozásnak az adóévet követő év február 25-ig bevallást kell tennie az adóévben megszerzett bevételéről. Ez azt jelenti, hogy a KATA-s vállalkozásnak – ideértve a KATA-s egyéni vállalkozót is – a 2018. évi összesített bevételét be kell vallania 2019. február 25-ig. Ezt a KATA-s vállalkozás papír alapon vagy elektronikus úton teheti meg. Természetesen a legegyszerűbb és a leggyorsabb megoldás az ügyfélkapun keresztül történő beküldés. Az alábbiakban röviden összefoglaljuk a teendőket.

A kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény (KATA törvény) kétféle adókötelezettséget állapít meg:

- a kisadózó vállalkozások tételes adóját és

- 12 millió forint bevétel felett a 40 %-os adómértéket.

A kisadózó vállalkozásnak a tételes adót nem kell bevallania, hiszen azt minden hónapra már befizette (25.000, 50.000 vagy 75.000 forintot). Amennyiben viszont a KATA-s vállalkozó éves bevétele meghaladta az éves viszonylatban számított 12 millió forintot, a meghaladó rész után 40 % adót kell fizetnie.

Annak a KATA-s vállalkozásnak, amelynek nincs teljes éve, vagy nem köteles minden hónapra a tételes adót megfizetni, a 40 %-os adó akkor terheli, ha a bevétele meghaladja az érintett hónapok száma és az 1 millió forint szorzatát.

KATA bevallási határidő - 2019

2019. február 25.

KATA bevallás nyomtatvány - 2019

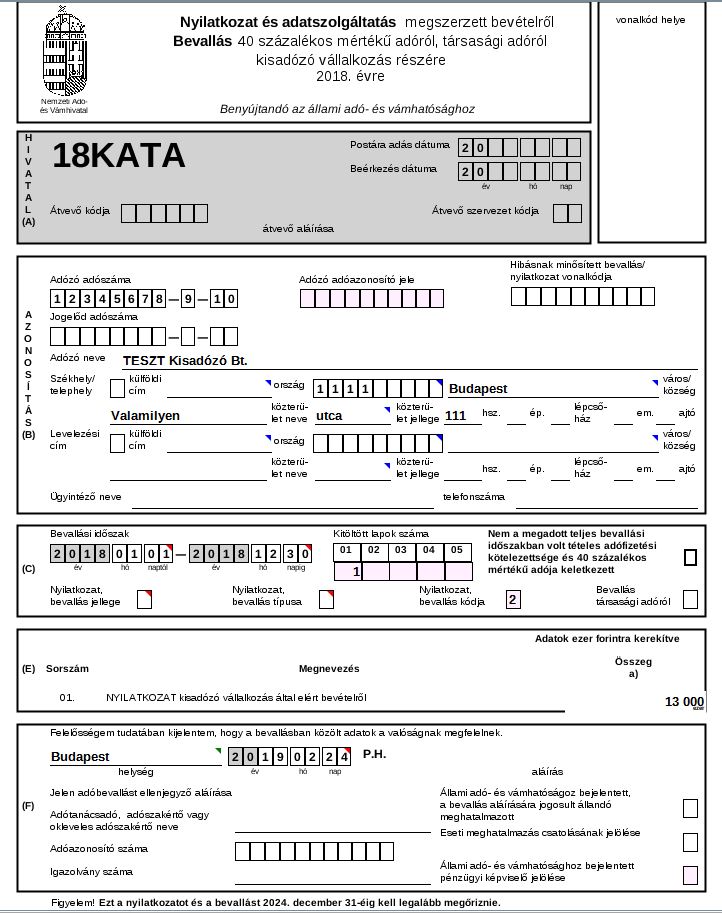

A NAV oldaláról letölthető, illetve telepíthető a nyilatkozat és adatszolgáltatás a 2018. évben megszerzett bevételről, valamint bevallás a 40 % mértékű adóról kisadózó vállalkozás részére a 2018. évre:

18KATA

KATA bevallás számlaszám - 2019

Amennyiben a kisadózó vállalkozásnak 40 %-os mértékű adófizetési kötelezettsége keletkezett, az alábbi számlaszámra kell azt teljesítenie:

NAV Kisadózó vállalkozások tételes adója bevételi számla

10032000-01076349

Adónem kód: 288.

Amennyiben a KATA-s vállalkozó éves KATA bevallását nem elektronikusan nyújtja be, a papíralapon benyújtott adóbevallást mindenképpen alá kell írnia. A kitöltéshez cikkünk képei nyújtanak segítséget.

KATA bevallás kitöltése - 2019

Az alábbi nyomtatványokon látható, hogy a KATA bevallás kitöltése nagyon egyszerű. Az egyéni KATA-s vállalkozóknak fontos figyelmeztetés, hogy az „Adózó azonosító jele” rublikákat nekik ki kell tölteniük.

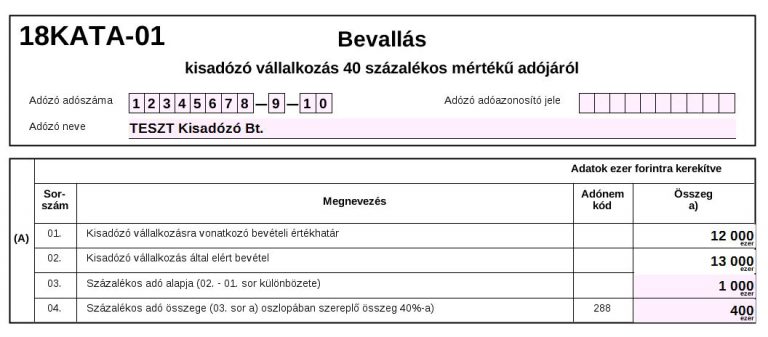

A nyomtatványon látható, hogy a példában szereplő kisadózó vállalkozás éves bevétele meghaladta a 12 millió forintot, ezért 40%-os adófizetési kötelezettsége keletkezett. A második képen ezt tüntettük fel.

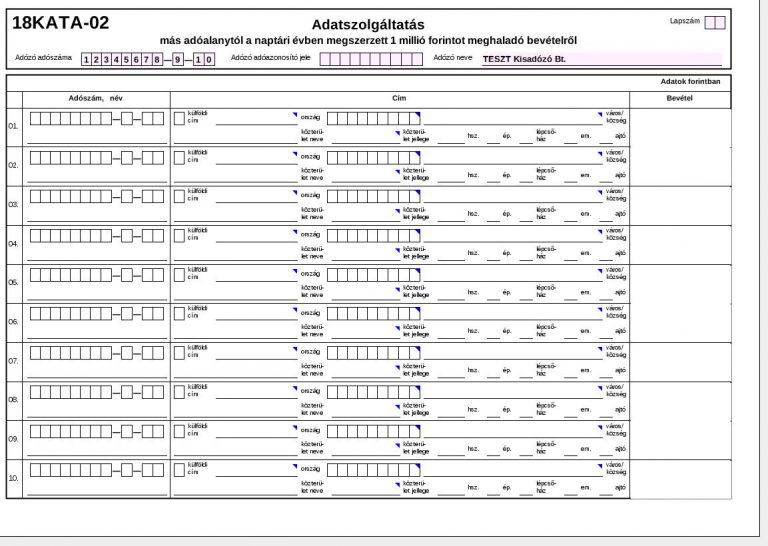

A harmadik kép azt mutatja, hol kell feltüntetni azokat a bevételeket, amelyek egy vállalkozástól származnak, és összegük meghaladja az 1 millió forintot.

KATA bevallás nyomtatvány - 2019

Az alábbi képen a bevallás fő lapja látható. Amennyiben éves szinten a KATA-s vállalkozónak nem keletkezett 12 millió forintot meghaladó bevétele és egy vevőtől sem származik összesítve 1 millió forintot meghaladó bevétele, akkor csak ezt a lapot kell kitöltenie.

Az alábbi képen a 40 %-os adó bevallását – amennyiben keletkezett – tüntettük fel.

A 18KATA-02 lapot csak akkor kell kitölteni, ha egy vevőtől éves szinten és összesítve, 1 millió forintot meghaladó bevétel származott.

Az alábbi cikkek is érdekelhetik:

ÁFA bevallás 2020 – M lapok kitöltése

Az általános forgalmi adóról szóló 2007. évi CXXVII. törvény 2020. július 1-től megváltozott. A változás egyik lényeges eleme az M lapok kitöltésére vonatkozik. Megszűnt a 100 ezer forintos értékhatár, amely a visszaigényelhető áfára és a bevallás M lapjainak kitöltésére vonatkozott. A befogadott számlákról (szállító számlák) és a számlával egy tekintet alá eső okiratokról az ÁFA

Nyugdíj 2020 – Nyugdíjemelés 2020. január 1-től

A kormány 2020. január 1-től 2,8 százalékkal emeli a nyugdíjakat és a nyugdíjakkal összefüggő ellátásokat. Ez a Magyar Közlöny 200/2019. számában látott napvilágot, mégpedig a 300/2019. (XII. 11.) Korm. rendelet formájában. A fenti kormányrendelet arról is rendelkezik, hogy a saját jogú nyugellátás és az özvegyi nyugdíj, baleseti özvegyi nyugdíj 2020. január 1-től havi 96.835 Ft

Az egyéni vállalkozás szüneteltetése

Az egyéni vállalkozó esetében előfordulhat olyan időszak, amikor nem tudja vagy nem akarja vállalkozási tevékenységét végezni. Ebben az esetben nem kell a vállalkozást megszüntetni, elég csak a vállalkozói tevékenység szüneteltetése.

Hogyan kell szüneteltetés esetén eljárni?

Kinek kell a szüneteltetést bejelenteni?

Könyvelés – Bankszámla kontírozás gyorsan, egyszerűen

A könyvelési munka egyik időigényes fázisa a bankszámla kivonatok kontírozása és könyvelése. A hagyományos, papír alapú bankszámla kivonatok könyvelése jellemzően a kivonatra történő kontírozási számok feljegyzésével kezdődik, majd a tételek rögzítése következik. Nagyobb forgalom esetén ez sok időt vesz igénybe, sőt előfordul néha a kontírozási számok téves feljegyzése is. Nagyobb bankkártyás forgalom esetén indokolt lehet egyes tételek összevont kezelése, de az összevonás célszerű például az egyes tételekre vonatkozó, külön feltüntetett bankköltségek esetén is.

Munkáltató tájékoztatási kötelezettsége

Minden munkáltató tudja már, hogy a munkavállalók csak az írásban megkötött munkaszerződést követően léphetnek a vállalkozásnál munkába. Azt viszont kevesen tudják, hogy a munkáltatónak a munkaszerződésen túl írásbeli tájékoztatási kötelezettsége is van a munkavállalók felé.

Ingatlan bérbeadás 2019

Egyre jobban terjed a befektetési céllal vásárolt lakóingatlanok bérbeadással történő hasznosítása. Az ingatlan bérbeadás leggyakoribb módjai: a tartós időre történő bérbeadással történő hasznosítás (lakásbérlet, albérlet), vagy a turisztikai célból történő szálláshely-szolgáltatás (fizető-vendéglátás). A lakóingatlan bérbeadása általában magánszemélyek jövedelemszerző tevékenysége, ezért ebben a cikkben a magánszemélyek ingatlan bérbeadásának szabályait ismertetjük.